Trong năm 2018, An Đông huy động 3,000 tỷ đồng trái phiếu với mã là ADC-2018.09.01. Mục đích phát hành để tăng quy mô vốn hoạt động và thực hiện các chương trình, dự án đầu tư của Tập đoàn An Đông. Ngày phát hành là 10/09/2018, ngày đáo hạn 10/09/2023.

Lãi suất năm đầu tiên, cố định là 11%/năm; lãi suất thả nổi từ năm thứ 2, trong đó 12 tháng điều chỉnh 1 lần được xác định bằng lãi suất tham chiếu + biên độ 4%/năm. Lãi suất tham chiếu là trung bình cộng của các mức lãi suất tiền gửi tiết kiệm cá nhân thông thường (trả lãi sau) kỳ hạn 12 tháng (hoặc tương đương) bằng VNĐ của 4 ngân hàng gồm Vietcombank, BIDV, VietinBank và SCB – Chi nhánh Hà Nội tại ngày xác định lãi suất.

Trái phiếu trả lãi 6 tháng/lần. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo và không có bảo lãnh thanh toán.

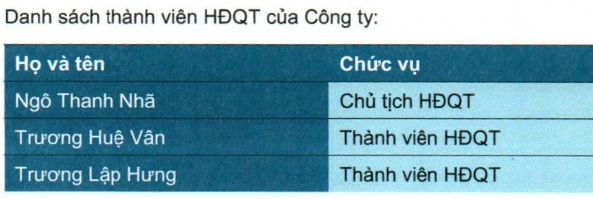

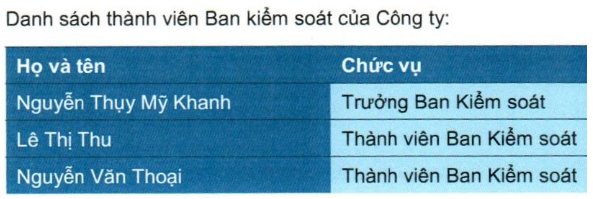

Tổ chức tư vấn và đại lý phát hành, đại lý đăng ký lưu ký và đại lý thanh toán là CTCP Chứng khoán Tân Việt (TVSI). Tổng Giám đốc An Đông thời điểm đó là ông Kwor Hakman Oliver. Ngoài ra, Chủ tịch HĐQT là ông Ngô Thanh Nhã cùng 2 thành viên HĐQT là Trương Huệ Vân và Trương Lập Hưng.

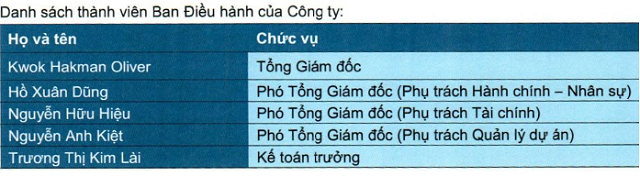

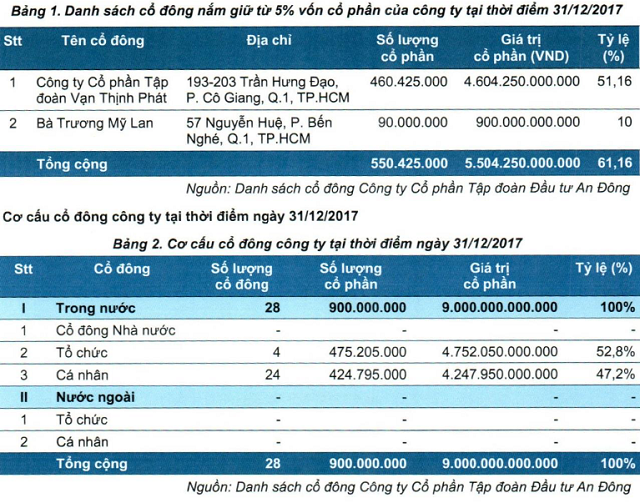

Với vốn điều lệ 9,000 tỷ đồng, cổ đông lớn nhất của An Đông khi đó (cuối 2017) là CTCP Tập đoàn Vạn Thịnh Phát (VTPGroup) nắm 51.16%; kế đến là bà Trương Mỹ Lan nắm 10%.

Lĩnh vực hoạt động của An Đông liên quan tới chuỗi khách sạn lớn ở trung tâm TPHCM như khách sạn 5 sao Windsor Palza (diện tích đất 6,007 m2), nhà hàng café Central An Đông, nhà hàng Ngân Đình, nhà hàng Top of the Town Bar & Restaurant, trung tâm thương mại An Đông Plaza.

Trong mảng bất động sản, An Đông là chủ đầu tư những dự án gồm trung tâm thương mại the Garden Mall (khu vực Chợ lớn tại quận 5, diện tích đất hơn 10.4 ha), khu dân cư The Garden Residence (nằm trong cao ốc liên hợp trung tâm thương mại the Garden Mall), khu phức hợp cao ốc Hùng Vương (số 100 Hùng Vương, phường 9, quận 5, TPHCM; diện tích đất hơn 7.4 ngàn m2), dự án Elegant Residence (số 8 Hưng Long, quận 10; diện tích đất hơn 1.8 ngàn m2), An Đông Tower (số 51-53 An Dương Vương, quận 5; diện tích đất 2.4 ngàn m2).

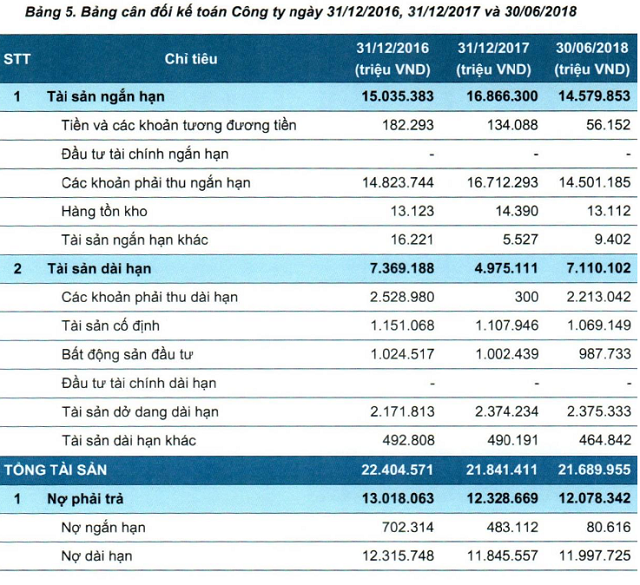

Tình hình tài chính tính đến giữa năm 2018 cho thấy An Đông có tổng tài sản gần 21.7 ngàn tỷ đồng, nợ phải trả hơn 12 ngàn tỷ đồng. Lợi nhuận chưa phân phối hơn 603 tỷ đồng.

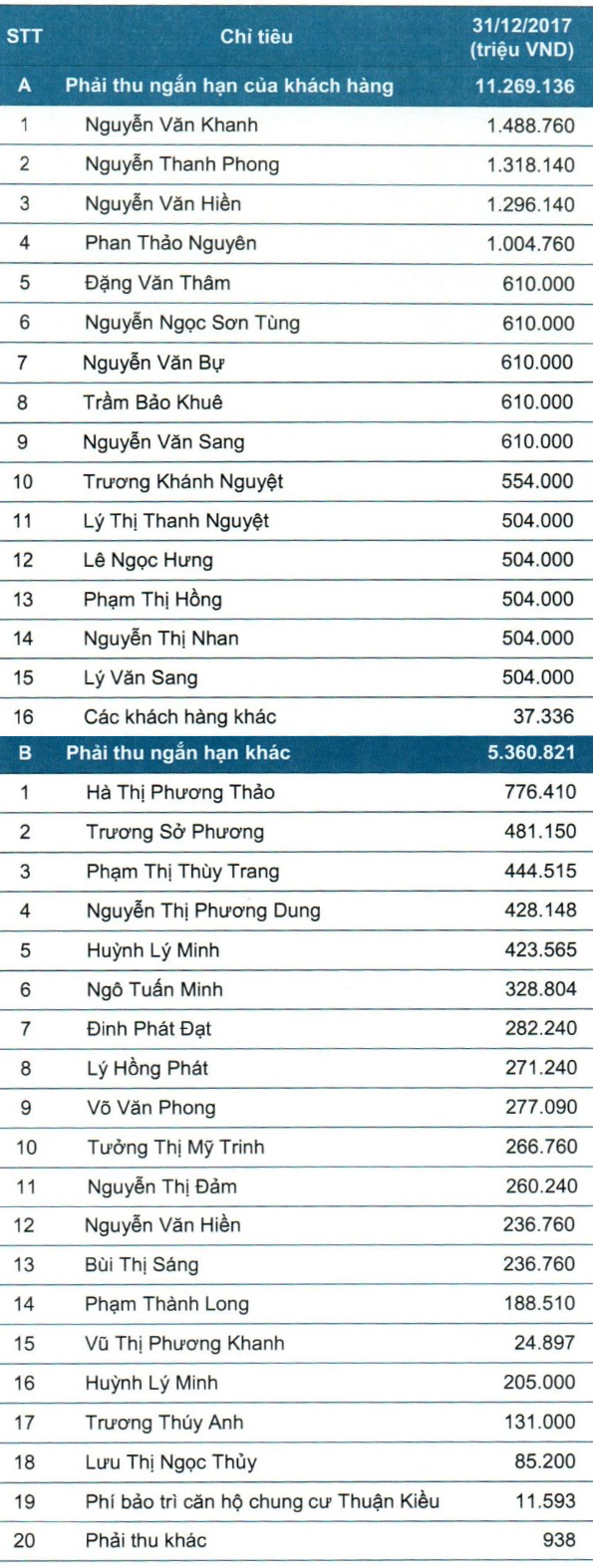

Bảng công nợ cho thấy tính đến cuối năm 2017, Công ty có đến hơn 11.2 ngàn tỷ đồng phải thu từ gần 20 cá nhân. Ngược lại, Công ty có hơn 11.5 ngàn tỷ đồng phải trả các cá nhân theo hợp đồng hợp tác kinh doanh bất động sản, chứng khoán và khai thác kinh doanh khu thương mại, khách sạn An Đông 2 – tòa nhà Windsor. Thời gian hợp tác kinh doanh đến ngày 20/02/2025.

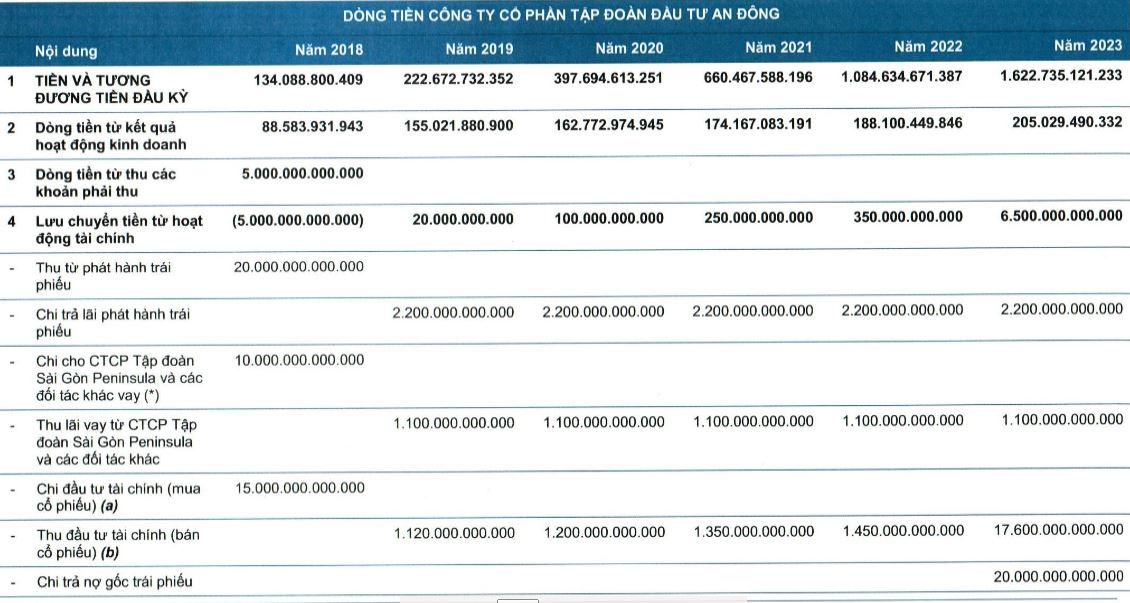

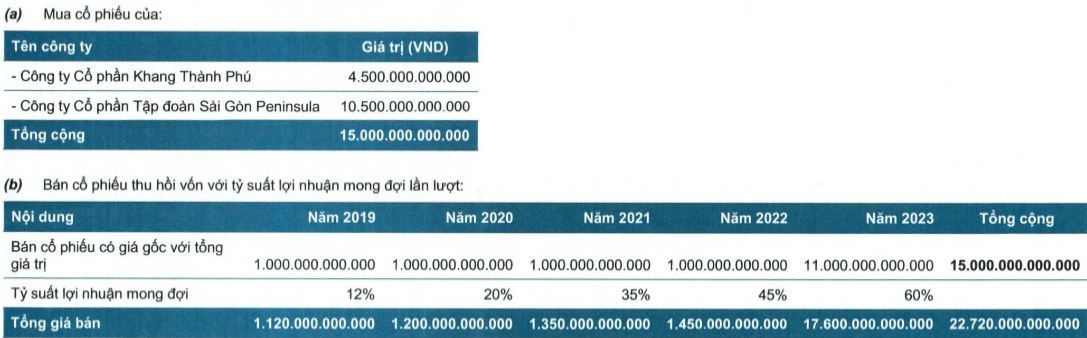

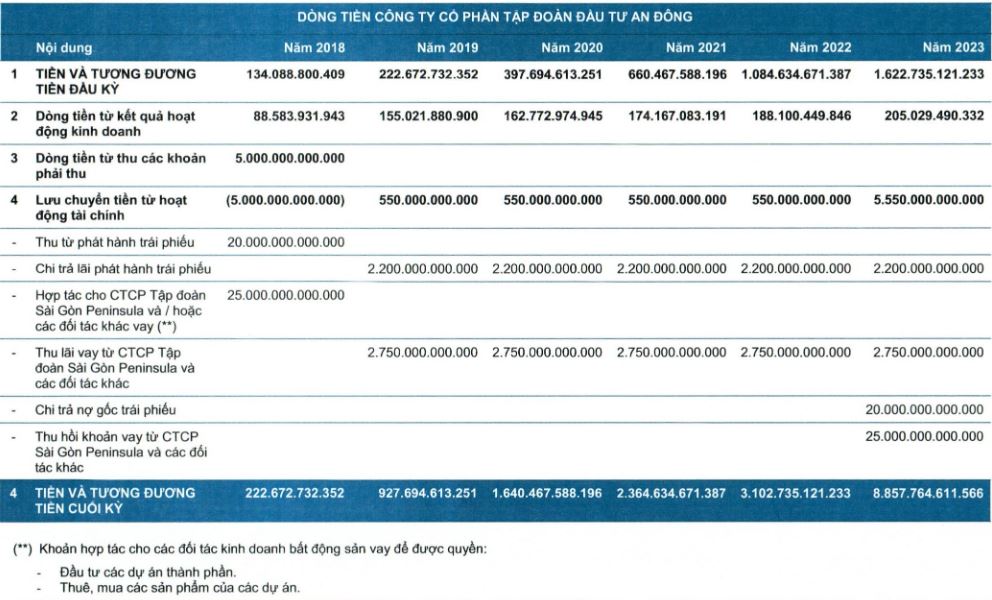

Với kế hoạch phát hành 3,000 tỷ đồng trái phiếu này, An Đông dự kiến kế hoạch trả nợ đến khi đáo hạn năm 2023 từ dòng tiền hoạt động kinh doanh, dòng tiền thu từ các khoản phải thu 5,000 tỷ đồng (trong 2018), thu hồi khoản vay từ CTCP Sài Gòn Peninsula và các đối tác 10,000 tỷ đồng vào năm 2023, bán cổ phiếu CTCP Khang Thành Phú và CTCP Tập đoàn Sài Gòn Peninsula thu về tổng cộng 22.7 ngàn tỷ đồng tính đến năm 2023.

Lãi suất 2 kỳ tính lãi đầu tiên, cố định là 11%/năm; các kỳ tiếp theo lãi suất thả nổi điều chỉnh mỗi 6 tháng và áp dụng theo bình quân lãi suất tiền gửi tiết kiệm trả sau kỳ hạn 12 tháng của 4 ngân hàng gồm Vietcombank, BIDV, VietinBank và SCB + biên độ dự kiến từ 3 – 4.5%.

Trái phiếu trả lãi 6 tháng/lần. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo và không có bảo lãnh thanh toán. Tổ chức tư vấn và đại lý phát hành là TVSI.

Ngoài phương án trả nợ trái phiếu tương tự như trong phương án của đợt huy động 3,000 tỷ đồng nêu trên, An Đông còn đưa ra phương án dự phòng thứ hai:

Được biết kết quả của đợt chào bán mã trái phiếu ADC-2018.09, An Đông huy động được gần 12 ngàn tỷ đồng.

Năm 2019, An Đông huy động thêm 10,000 tỷ đồng trái phiếu với mã là ADC-2019.01. Mục đích phát hành để tăng quy mô vốn hoạt động và thực hiện các chương trình, dự án đầu tư của Tập đoàn An Đông. Ngày phát hành là 22/01/2019, ngày đáo hạn 22/01/2024.

Lãi suất 2 kỳ tính lãi đầu tiên, cố định là 11%/năm; các kỳ tiếp theo được xác định bằng tổng của từ 3 – 4%.5/năm + trung bình lãi suất tiết kiệm 12 tháng dành cho cá nhân bằng VND, trả lãi cuối kỳ được công bố tại 2 ngân hàng TMCP tham chiếu.

Trái phiếu trả lãi 6 tháng/lần. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm. Tổ chức tư vấn và đại lý phát hành là TVSI.

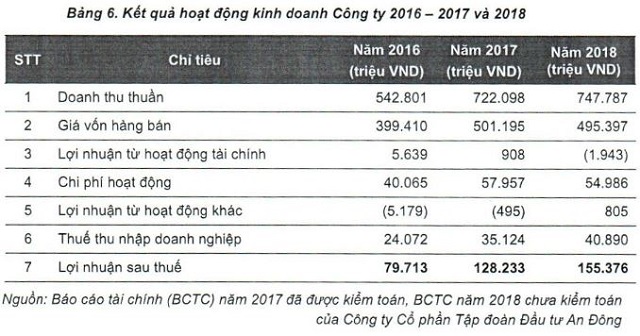

Kết quả kinh doanh giai đoạn trước khi huy động trái phiếu của An Đông đều cho thấy doanh thu và lợi nhuận tăng đều mỗi năm. Tuy nhiên, kể từ sau 3 đợt phát hành trái phiếu thu về gần 25 ngàn tỷ đồng, An Đông kinh doanh có chiều hướng thụt lùi. Hệ số nợ/vốn chủ sở hữu tăng từ 2.81 lần lên 4.05 lần. Lợi nhuận sau thuế từ lãi gần 156 tỷ đồng năm 2018 xuống lỗ gần 23 tỷ đồng nửa đầu năm 2020. Theo đó, ROE giảm từ 1.64% về còn âm 0.25%.