Theo dữ liệu cập nhật đến ngày 15/5/2025 từ hệ thống FiinPro-X của FiinGroup, thị trường trái phiếu doanh nghiệp sơ cấp đã ghi nhận tổng giá trị thanh toán gốc và lãi lên đến 42.200 tỷ đồng kể từ đầu năm.

Riêng trong 15 ngày đầu tháng 5, ước tính dòng tiền chi trả cho nghĩa vụ trái phiếu đạt khoảng 6.100 tỷ đồng. Dự kiến, trong cả tháng 5, tổng giá trị thanh toán gốc và lãi sẽ vào khoảng 17.300 tỷ đồng và tiếp tục tăng lên mức hơn 20.700 tỷ đồng trong tháng 6.

Như vậy, nghĩa vụ chi trả trái phiếu trong quý II/2025 có thể lên tới 47.500 tỷ đồng. Tín hiệu tích cực là trong tháng 4/2025, thị trường không ghi nhận thêm trường hợp nào chậm thanh toán gốc và lãi mới, cho thấy sự cải thiện trong khả năng thanh khoản của các tổ chức phát hành.

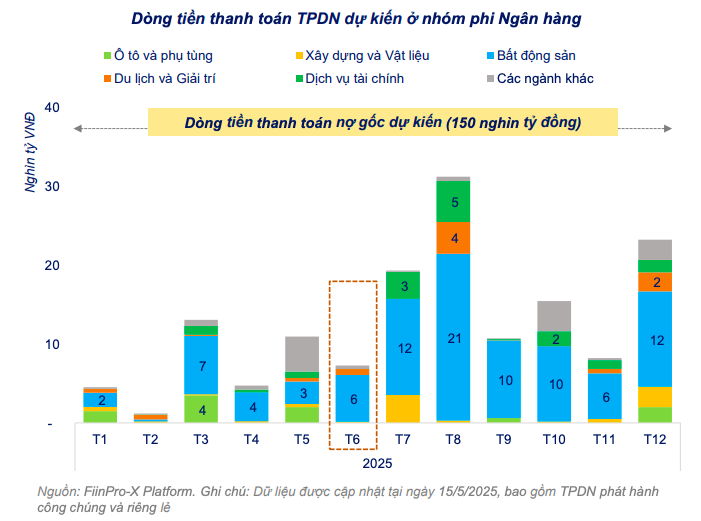

Bước sang tháng 6, áp lực thanh toán gốc trái phiếu từ khu vực phi ngân hàng dự báo sẽ giảm đáng kể so với tháng 5. Cụ thể, tổng giá trị gốc đến hạn của nhóm này ước khoảng 7.300 tỷ đồng, giảm 33,6% so với mức 11.000 tỷ đồng trong tháng trước, dù vẫn tăng mạnh 54% so với mức 4.700 tỷ đồng của tháng 4.

Trong đó, nhóm bất động sản tiếp tục dẫn đầu về quy mô đáo hạn với khoảng 5.900 tỷ đồng, tương đương 61,4% tổng giá trị đáo hạn của toàn thị trường trong tháng, đồng thời gấp đôi so với giá trị đáo hạn ước tính của nhóm này trong tháng 5.

Đối với nhóm ngân hàng, nghĩa vụ thanh toán gốc trong tháng 6/2025 ước đạt 2.400 tỷ đồng, phần lớn thuộc về một ngân hàng với giá trị đến hạn khoảng 1.600 tỷ đồng. Tuy nhiên, áp lực thực sự đối với khối tổ chức tín dụng sẽ dồn vào nửa cuối năm, với tổng giá trị trái phiếu đến hạn lên đến khoảng 42.900 tỷ đồng trong 6 tháng cuối 2025.

Tính chung cho 8 tháng còn lại của năm 2025 (từ tháng 5 đến tháng 12), nhóm phi ngân hàng sẽ phải đối mặt với nghĩa vụ trả nợ gốc lên tới 126.400 tỷ đồng. Trong đó, nhóm bất động sản tiếp tục là điểm nóng với khoảng 79.400 tỷ đồng đến hạn, chiếm tới 63% tổng giá trị đáo hạn trái phiếu của toàn khối phi ngân hàng.

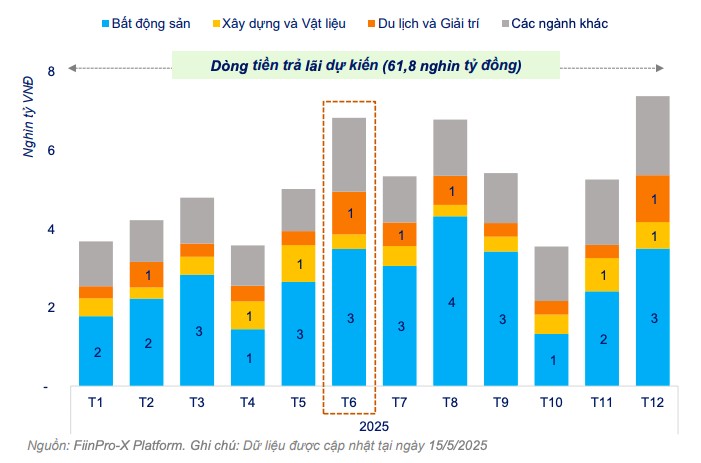

Không chỉ áp lực trả gốc, dòng tiền phục vụ nghĩa vụ lãi vay cũng gia tăng rõ rệt trong tháng 6/2025. Ước tính, nhóm phi ngân hàng sẽ chi khoảng 6.800 tỷ đồng để thanh toán lãi trái phiếu, tăng 36% so với tháng 5 và được dự báo sẽ là mức đỉnh trong quý II. Bất động sản tiếp tục là nhóm chiếm tỷ trọng lớn trong tổng lãi phải trả, với khoảng 31,7% toàn thị trường.

Ngoài ra, 2 nhóm ngành khác cũng ghi nhận dòng tiền trả lãi đáng kể trong tháng gồm du lịch - giải trí (chiếm 9,9%) và Dịch vụ tài chính (chiếm 6%). Tính chung cho 8 tháng cuối năm, tổng giá trị lãi trái phiếu đến hạn của khối phi ngân hàng vào khoảng 45.600 tỷ đồng, trong đó nhóm bất động sản chiếm hơn một nửa, tương ứng 53% tổng giá trị lãi phải trả của toàn khối.