Trong thời gian qua, nhóm ngành ngân hàng tiếp tục giữ lửa cho thị trường chứng khoán Việt Nam.

Tính đến ngày 30/6/2022, tín dụng toàn nền kinh tế đạt trên 11,42 triệu tỷ đồng, tăng 9,35% so với cuối năm trước, cao hơn nhiều mức tăng 6,47% trong nửa đầu năm 2021 nhờ nhu cầu vốn tăng cao sau khi Việt Nam đã cơ bản khống chế đại dịch COVID-19. Nhu cầu tín dụng hiện tại ở mức tích cực và kỳ vọng đạt 14% cho cả năm 2022.

Trong khi đó, tăng trưởng huy động chỉ ở mức 4,5% so với đầu năm. Các ngân hàng thương mại (NHTM) Nhà nước có mức chênh lệch giữa tăng trưởng tín dụng và tiền gửi lớn hơn so với các NHTM cổ phần, vì các ngân hàng có vốn Nhà nước có thể tận dụng nguồn vốn nhàn rỗi từ Kho bạc nhà nước khi đầu tư công chưa có nhiều tiến triển.

Với nguồn cung tín dụng hạn chế, lãi suất cho vay đã bắt đầu tăng 1- 2% so với đầu năm với các khoản giải ngân mới.

Chất lượng tài sản của ngành ngân hàng được kiểm soát tốt. Hiện khoản vay tái cơ cấu do COVID-19 dường như vẫn trong tâm kiếm soát. Tổng dư nợ của các khoản vay này vào cuối tháng 6/2022 hơn 200 nghìn tỷ đồng (chiếm 1,8% tổng dư nợ tín dụng, giảm 24% so với đầu năm nay).

Triển vọng cuối năm

Tăng trưởng tín dụng những tháng cuối năm 2022 có thể sẽ chậm hơn so với mức tăng trưởng nửa đầu năm nay. Bởi mục tiêu chính của NHNN là ổn định vĩ mô, kiểm soát, không để xảy ra tình trạng lạm phát tăng cao, nên NHNN sẽ thận trọng hơn trong việc nới hạn mức tín dụng trong nửa cuối năm 2022. Hạn mức được cấp thêm có thể chỉ ở mức vừa phải, đi cùng với điều kiện các ngân hàng phải hạn chế giải ngân cho các phân khúc rủi ro.

Động lực tăng trưởng tín dụng cho 6 tháng cuối năm 2022 có thể sẽ khác với 6 tháng đầu năm, khi trọng tâm chuyển từ cho vay bất động sản sang cho vay dài hạn đối với các lĩnh vực cơ sở hạ tầng, sản xuất, giáo dục, y tế và truyền tải điện. Bên cạnh đó, còn có gói hỗ trợ lãi suất 2% tương ứng dư nợ khoảng 2 triệu tỷ đồng phân bổ trong 2022. Vì vậy, mục tiêu tăng trưởng tín dụng 14% vẫn có thể đạt được.

Dù nợ xấu dự báo sẽ tăng lên khi Thông tư 14/2020/TT-NHNN đã hết hiệu lực vào cuối tháng 6/2022, nhưng áp lực dự phòng được giảm thiểu khi các ngân hàng đã tăng cường bộ đệm dự phòng đối với các khoản nợ tái cơ cấu lên cao hơn mức quy định 30% trong bối cảnh nguồn thu nhập dồi dào.

Cổ phiếu có triển vọng

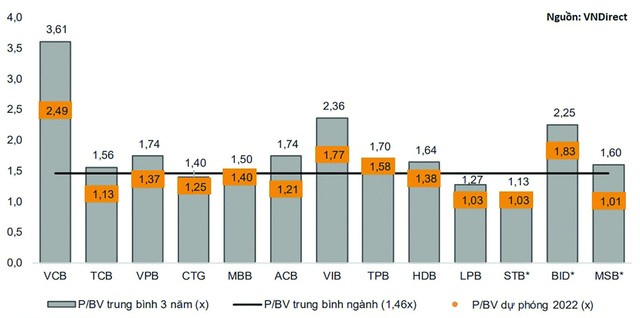

Các cổ phiếu ngân hàng đã giảm 6- 40% so với đầu năm nay. Theo đó, định giá cổ phiếu các ngân hàng thuộc phạm vi phân tích của VDSC đã giảm xuống dưới mức trung bình 3 năm. Thậm chí, một số ngân hàng đã có chỉ số P/B thấp hơn một độ lệch chuẩn so với mức trung bình 5 năm. Có thể nói, sự điều chỉnh này đã phản ánh cả môi trường lãi suất dần tăng lên cũng như một phần lo ngại liên quan đến rủi ro nợ xấu.

Trong số nhóm cổ phiếu Big 3 ngân hàng có vốn nhà nước, đáng chú ý là VCB. Mặc dù tăng mạnh về cho vay nhưng VCB vẫn duy trì tỷ lệ nợ xấu chỉ 0,61%. Đồng thời, ngân hàng này cũng đưa tỷ lệ bao phủ nợ xấu tăng lên mức 506%, mức cao lịch sử của VCB cũng như các ngân hàng ở Việt Nam.

Nhóm ngân hàng cổ phần, như MBB, ACB, TCB, VPB… có mức tăng trưởng CASA nhờ các ứng dụng công nghệ trong sản phẩm giúp giảm chi phi vốn. Điều này giúp tỷ lệ CASA tăng trưởng trong 6 tháng cuối 2022.

Với VPB, kỳ vọng nới room tín dụng ở mức cao so với thị trường. Hiện vốn chủ sở hữu của VPB hợp nhất đang ở top cao của thị trường, giúp ngân hàng này được nới room tín dụng cao. Tập khách hàng cho vay của VPB chủ yếu là khách hàng cá nhân chịu ảnh hưởng của dịch bệnh, do đó họ được ưu tiên hỗ trợ.

Với việc nhận chuyển giao bắt buộc, MBB sẽ được ưu tiên tăng trưởng tín dụng thêm 5-10% năm 2022 và các năm tới, có thể tăng 30%/năm mà vẫn đảm bảo an toàn với tỷ lệ CAR duy trì ở mức 10- 11%.

Đặc biệt, việc mở rộng cho vay bán lẻ, tài chính tiêu dùng và cho vay doanh nghiệp siêu nhỏ giúp MBB có tỷ suất sinh lời cao. Bên cạnh đó, chi phí vốn sẽ tiếp tục duy trì thấp khi CASA tăng trưởng nhờ các chương trình thu hút khách hàng và phát triển ứng dụng số…

Tuy nhiên, vẫn có những rủi ro nhất định khi đầu tư vào cổ phiếu ngân hàng, bởi các ngân hàng có tỷ lệ cho vay bất động sản, hoặc nắm giữ trái phiếu doanh nghiệp cao trong danh mục tín dụng sẽ khó ghi nhận tăng trưởng tín dụng cao trong năm 2022. Ngược lại, nhóm ngân hàng có chất lượng tài sản tốt, bộ đệm dự phòng mạnh mẽ, có hoạt động cho vay thận trọng và tỷ trọng dư nợ đối với lĩnh vực BĐS cũng như trái phiếu doanh nghiệp ở mức thấp hoàn toàn được hưởng lợi.