|

| Ảnh minh họa (Nguồn: Internet) |

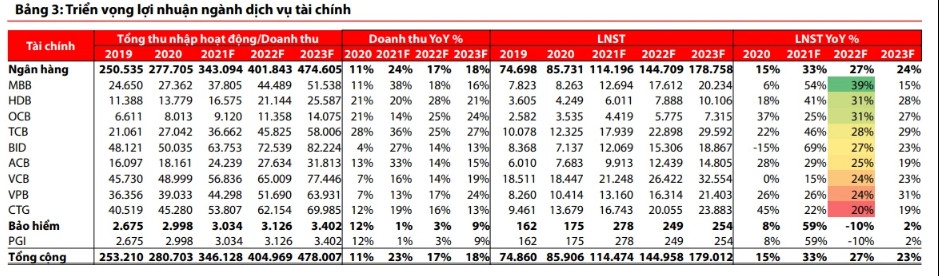

Công ty chứng khoán nhận định trong quý I/2022, nhóm ngân hàng quốc doanh được hỗ trợ bởi các câu chuyện chia cổ tức và kì vọng phát hành riêng lẻ đối tác nước ngoài.

Cụ thể, VDSC cho rằng kết quả kinh doanh năm 2022 của BIDV có thể đột biến phụ thuộc vào các định hướng tới đây của ngân hàng. Theo đó, BIDV không xin nới tỷ lệ sở hữu nước ngoài, song ngân hàng có kế hoạch phát hành riêng lẻ vẫn đang chờ NHNN chấp thuận cho mở rộng danh sách đối tác phát hành.

Trong trường hợp phát hành trong năm 2022, VDSC cho rằng đây sẽ là động lực tăng giá lớn nhất, trong khi kế hoạch chia cổ tức mà Quốc hội đã thông qua sẽ hỗ trợ giá cổ phiếu BID trong năm.

Với Vietcombank, các chuyên gia chỉ ra động lực chính trong năm sẽ vẫn là tăng trưởng lợi nhuận, dự kiến điểm rơi ở quý II/2022. Trong trường hợp Vietcombank tiến hành cấu phần phát hành riêng lẻ, đây sẽ là động lực tăng trưởng bổ sung lớn, VDSC nhận định.

Đến nay, việc xin nới "room" ngoại và tiến độ tăng vốn thông qua phát hành riêng lẻ của Vietcombank vẫn chưa có nhiều diễn biến mới. Nhóm phân tích kỳ vọng Vietcombank được chia cổ tức bằng cổ phiếu để giữ lại lợi nhuận như tờ trình gói hỗ trợ của Quốc hội.

Tương tự Vietcombank, Vietinbank được cho là sẽ có tốc độ tăng trưởng biến động khi kết quả kinh doanh quý IV/2021 và quý I/2022 dự kiến không mấy khả quan. Do đó, điểm rơi lợi nhuận, vốn là động lực chính, sẽ từ quý II/2022.

Bên cạnh đó, việc ngân hàng được phép chia cổ tức giữ lại lợi nhuận, cùng các yếu tố như thương vụ Manulife và các thương vụ thoái vốn sẽ hỗ trợ giá cổ phiếu CTG trong giai đoạn tới.

|

| Nguồn: VDSC |

Tại nhóm ngân hàng tư nhân, VDSC cho rằng sẽ có điểm rơi về tin tức và tăng trưởng kể từ quý II và quý III năm 2022.

Với ACB, nhóm phân tích kỳ vọng ngân hàng sẽ tăng trưởng tốt trong quý I/2022 và bắt đầu tăng trưởng cao từ quý II cùng năm. Tốc độ tăng trưởng là yếu tố chính hỗ trợ giá cổ phiếu.

Theo VDSC, lợi nhuận quý IV của ACB ước tính không tích cực. Tuy nhiên, đây là một trong ít ngân hàng dự kiến trích lập hoàn toàn nợ cơ cấu theo Thông tư 14 trong năm 2021.

Trong khi đó, Techcombank là ngân hàng duy trì tốc độ tăng trưởng lợi nhuận cao ổn định và dự kiến vẫn duy trì khả quan so với toàn ngành trong quý IV/2021 và các quý năm 2022 nhờ NIM, thu ngoài lãi và chi phí dự phòng.

"Techcombank chưa có kế hoạch đối với TCBS, hoặc câu chuyện liên quan đến phát hành riêng lẻ cho đối tác nước ngoài. Do đó, động lực tăng giá chính sẽ đến từ hiệu quả hoạt động, tốc độ tăng trưởng và định giá," báo cáo viết.

Tương tự, điểm rơi tăng trưởng lợi nhuận năm 2022 của MB cũng được dự báo bắt đầu từ quý II/2022. Trong đó, chi phí dự phòng giảm sẽ là động lực tăng trưởng lợi nhuận chính năm 2022. Kết quả kinh doanh quý IV/2021 của ngân hàng dự kiến tăng mạnh so với cùng kỳ nhờ NIM cải thiện mạnh.

Riêng với HDBank, nhóm chuyên gia cho rằng câu chuyện tích cực cho giá cổ phiếu sẽ đến từ việc xin nới trần tỷ lệ sở hữu nước ngoài, trong khi quy mô lớn của thương vụ ESOP có thể chưa phản ánh vào giá.

Ngân hàng dự kiến sẽ có kết quả kinh doanh quý IV/2021 và quý I/2022 khả quan hơn so với bình quân ngành nhờ NIM, tăng trưởng tín dụng và chi phí hoạt động. Song, tốc độ tăng trưởng hàng quý dự kiến chậm lại trong nửa năm sau 2022.

Về OCB, ngân hàng dự kiến sẽ hoàn tất phát hành 70 triệu cổ phiếu (5,1% tổng số cổ phần đang lưu hành) cho đối tác chiến lược trong quý I/2022. Trong khi VPBank sẽ tái đàm phán hợp đồng bancassurance với AIA.